النتائج 1 إلى 3 من 3

- 20-04-2009, 09:30 AM #1

التحليل الأساسي الأسبوعي: توقعات سير العملات الرئيسية من 20 إلى 24 إبريل

التحليل الأساسي الأسبوعي: توقعات سير العملات الرئيسية من 20 إلى 24 إبريل

التحليل الأساسي الأسبوعي: توقعات سير العملات الرئيسية من 20 إلى 24 إبريل

الدولار الأمريكي: (توقعات صعود)-هبوط مؤشر أسعار المستهلك للمرة الأولى منذ عام 1955، هل دخلت الولايات المتحدة في انكماش حقيقي؟

الأسباب:

-تعافي الدولار الأسبوع الماضي و ضربة موجعة للـ Carry Trade.

-تعافي مؤشر S&P 500 يضر بالدولار الأمريكي و لكن التطلعات تعتمد على الاتجاهات المستقبلية للمخاطرة.

الدولار يكسر القاعدة و يصاحب مؤشر S&P 500 في قاطرة الاتجاه الصاعد

حقق الدولار الأمريكي مكاسب رغم الارتفاع السادس على التوالي لمؤشر S&P 500 في أسبوع واحد ليكسر كل ما هو متعارف عليه من قواعد محطماً بذاك العلاقات بين تدفقات الملاذ الآمن و أسواق الأسهم و يفاجئ سوق العملات. يذكر أن التحسن الملحوظ الذي شهدته أسواق المال على المستوى العالمي كانت قد تسببت في هبوط حاد للدولار و أفقدته الحساسية لمقاييس المخاطرة الرئيسية. مع ذلك لا يمكن أن ترجح النتائج التي حققها الدولار على مدار أسبوع واحد تراجع شهية المخاطرة كما لايمكن الاعتماد عليها في القول بأن الاتجاه الصاعد الحالي للعملة يمثل تحولاً دائماً في تحركاتها. يؤيد ما سبق أن علاقة بين زوج (اليورو / دولار) و مؤشر S&P 500 على مدار الـ 20 يوم الماضية تمر بأسوأ مستوياتها منذ يناير الماضي و هو ما يشير إلى الوضع الأسوأ على الإطلاق لمعنويات السوق، بينما يحقق للدولار الأمريكي تعافياً حاداً. و لابد لنا أن نلاحظ أن كلاً من موقف الدولار و موقف مؤشر S&P 500 يعكسان قدراً كبير من التناقض في نفس الوقت الذي يشير فيه المناخ العام للاقتصاد العالمي بأن الازمة المالية العالمية الحالية لا زالت بعيدة كل البعد عن خط النهاية و أنها لا زالت تلتهم كل الجهود المبذولة في سبيل التوصل إلى حلول نهائية. كما يعتبر أي ارتداد لمؤشر S&P 500 من أهم مقاييس المخاطرة التي من الممكن أن تؤدي إلى المزيد من ارتفاع الدولار الأمريكي مقابل اليورو و غيره من العملات الرئيسية..

كما أضاف هبوط زوج (اليورو / دولار) مزيداً من القوة للدولار في أسبوع خلت فيه المفكرة الاقتصادية من الأخبار الهامة و هو ما يرجح أن تداول العملة لن يسير وفقاً لما تشير إليه التطلعات الفنية الكثيرة علاوة على إمكانية تجاهل حركة سعر الدولار لتدفقات المخاطرة. و من الجدير بالذكر أيضاً أن المفكرة الاقتصادية تمتلأ بالأخبار التي تحتل المقام الثاني من الأهمية و التي ليس لها آثار ملموسة على سوق العملات. رغم ذلك، يجب الأخذ في الاعتبار تلك التوقعات االخاصة بمبيعات المنازل الكائنة و الجديدة بالولايات المتحدة، بالإضافة إلى طلبات السلع المعمرة الأمركية و التي لا يتوقع لها أن تؤثر كثيراً على الدولار. و مع أن جميع الاتجاهات الحالية للاقتصاد الأمريكي ترجح استمرار الركود، إلا أنه لا زال هناك أمل لدى المتداولين في إمكانية تغيير الاقتصاد الأمريكي اتجاهاته إلى الأفضل و هو الأمل الذي مع إشارته إلى إمكانية التحسن، يحمل بين طياته حقائق تشير إلى أن السلبية تلعب الدور الأساسي في الوقت الراهن و تسيطر على اتجاهات الاقتصاد. يؤيد ذلك أن المستثمرين يتمسكون بنظرية رياضية تسمى "المشتق الثاني" و التي تقوم على أساس "معدل التغير في التغير نفسه" و هو ما يمكن أن ينطوي على أن توقعات المتاجرين تؤيد تراجع النمو عن القراءة السلبية و أن تحسن مبيعات المنازل بفئتيها الجديدة و الكائنة قد تمثل بداية تباطؤ وتيرة الانكماش و العودة للتعافي تدريجياً و هو الرأي الذي يؤيده المشترون، إلا أننا نميل إلى تصديق العكس و هو أن التعافي لا زال بعيداً و هو ما يضيف المزيد من القوة لتطلعات الدولار..

و على الرغم من أننا سنتابع نتائج مبيعات المنازل الأمريكية، إلا أن توقعاتنا تشير إلى أن العملات سوف تستجيب أكثر إلى العوامل االكبرى المؤثر في أسواق المال العالمية و التطورات التي قد تطرأ على الأسواق. و إذا ما تمكن الدولار الأمريكي من استعادة العلاقات الوثيقة مع أصول المخاطرة، فسوف تظهر الأهمية الكبيرة لأن نتابع تحركات مؤشر S&P 500 و غيره من مؤشرات المخاطرة. و عند الأخذ في الاعتبار الارتفاعات الستة التي حققها المؤشر، نكتشف أنها مسألة وقت حتى نرى تصحيح سلبي تتعرض له أسواق الأسهم الأمريكية..

(اليورو): (توقعات هبوط

الأسباب:

-انقسام حاد داخل البنك المركزي الأوروبي حول كيفية الاستمرار في أعقاب خفض الفائدة الأوروبية إلى 1%.-تضخم منطقة اليورو ينخفض إلى أدنى المستويات و انحسار الأمل في الاحتفاظ بمعدل الفائدة عند المستويات الحالية.

-(اليورو / دولار) يكسر الدعم تحت مستوى 1.31 نتيجة لاستعراض الدولار لعضلاته

الأساسية.

أسبوع حافل بالأحداث و مستقبل اليورو بين يدي اتجاهات المخاطرة

في أعقاب الارتفاع الطفيف الذي حققه اليورو يوم الجمعة، بدأ متداولو اليورو في التخطيط لاقتناص الفرصة لتحويل هذه القوة الدافعة إلى اتجاه كامل. و ما إذا كانت العملة سوف تتجه نحو الهبوط أم تتحول إلى الاتجاه الصاعد فهذا أمر يعتمد على البيانات الاقتصادية لمنطقة اليورو على مدار الأسبوع القادم. و عند الأخذ في الاعتبار جميع الموضوعات التي تحكمت في توجهات متاجري اليورو، أكبر ثاني عملة تداولاً على مستوى العالم علاوة على تقييم التوقعات الاقتصادية لبيانات الأسبوع القادم و التي تشير إلى انخفاضات و ارتفاعات في القطاعات المختلفة لاقتصاد منطقة اليورو، نري أن مجموعة من المحفزات التي من شأنها توجيه حركة سعر العملة الأوروبية الموحدة. و تعتبر البيانات الأكثر تأثيراً في اليورو هي تلك التي ليس لها وقت إصدار ثابت و التي من بين أهمها اتجاهات المخاطرة و الانقسام الحاد بين أعضاء البنك المركزي الأوروبي حول إمكانية الوصول بالفائدة الأوروبية إلى 1% و هو الانقسام الذي من المحتمل أن يستمر لفترة طويلة في التأثير على اليورو مع احتمال أن يؤدي إلى تكوين اتجاه تسلكه حركة سعر العملة. على الجانب الآخر، نجد البيانات الأساسية الدورية و التي يقتصر دورها على دعم التذبذب و التكهنات الاقتصادية..

جدير بالذكر أن أي عملة و كل عملة تتأثر إلى حدٍ بعيد بشهية المخاطرة و ما تحدثه في سوق العملات. كما يشير واقع سوق العملات إلى أن شهية المخاطرة تلعب الدور الأكبر و الأوسع نطاقاً بين المؤثرات الأساسية في السوق بدءً بالدولار الأسترالي الذي يتمتع بالعائد الأعلى على الإطلاق بين العملات على مستوى العالم و انتهاءً بالين الياباني، الواقع على الطرف الآخر من المقارنة، باحتلاله موقع العملة الأقل عائداً على الإطلاق بين العملات الرئيسية. و هو ما يشير إلى أن التوازن بين المخاطرة و العوائد يتربع على عرش المؤثرات الأساسية في حركة السعر. فهل ينجح اليورو في تحقيق القدر المطلوب الأداء الجيد على هذا الميزان؟ و هل يظهر اليورو مستوى فائق من الأداء يرتفع به مقابل العملات الرئيسية؟ فعلى مدار الأسابيع الستة الماضية، لاحظنا أن العملة تقفد الكثير من المكاسب التي حققتها مسبقاً وسط تداولات المتاجرين من ذوي التوجهات الأساسية و هو ما يمكن تفسيره في ضوء سللسة عمليات خفض الفائدة التي قام بها البنك المركزي الأوروبي، الركود الواضح علاوة على تزايد المشكلات التي يعانيها القطاع المالي الأوروبي..

رغم هذه الحالة من التخبط التي يعانيها اليورو، لابد من التأكيد على أن العملة لا زالت تعتبر من بين أقوى عملات دول مجموعة العشرة. فمع الفارق الملحوظ بين عائد اليورو و عائدات عملتي الولايات المتحدة و المملكة المتحدة (مع الوضع في الاعتبار حالة العوائد في جميع أنحاء العالم)، يعلق الكثير من مشتري اليورو الآمال على إمكانية تحقيق منطقة اليورو للتعافي الاقتصادي على المدى القريب و تلقي اليورو للدعم اعتماداً على هذا التعافي المأمول قبيل قرار الفائدة المقرر إصداره في 7 مايو القادم. و ما إذا كانت مجريات سوف تسير على هذا النحو أم لا، فالوقت هو االعامل الوحيد المنوط به تحديد ذلك. فالأيام القادمة كفيلة بأن تثبت لنا ما إذا كانت منطقة اليورو سوف تحقق تعافي اقتصادي يخرجها من هذه الدوامة بأقل خسائر ممكنة و هو ما ينعكس على العوائد بشكل مباشر، أم أن الركود سوف يتفاقم إلى حدٍ أبعد من ذلك ليسلم اليورو إلى المزيد من الضعف. في نفس الوقت يعد استمرار المشكلات التي يواجهها اقتصاد المنطقة من أهم العوامل التي من الممكن أن تؤدي المزيد من التعثر أو إلى زعزعة استقرار الاتحاد النقدي الأوروبي حيث تتسبب معدلات النمو المضطربة إلى زيادة حدة التوتر. يؤيد ما سبق ما شهده الأسبوع الماضي من انقسام واضح في وجهات نظر أعضاء البنك المركزي الاوروبي حيث عارض بعضهم، على رأسهم "أكسل فيبر"، فكرة خفض الفائدة إلى أقل من 1%، بينما أيد البعض أن الخفض ضرورة لا مفر منها يتقدمهم العضو "بروفوبالولوس". و مما لا شك فيه أن هذا الانقسام قد نال من الجهود غير العادية التي من المتوقع أن تتضمنها السياسة النقدية مثل التسهيل النقدي و هو ما يشير إلى أن هذه هي اللحظة الحاسمة التي لابد للبنك المركزي عندها تطبيق المستوى الامثل من السياسة النقدية و إلا تفاقمت هذه المشكلات و اتسعت دائرة الانقاسم و الخلافات داخل مجلس الإدارة إلى الحد الذي تخرج فيه عن السيطرة و هو ما يعد أخطر النتائج المتوقعة على استقرار الاتحاد النقدي الأوروبي. و هنا تتحول الأنظار إلى مسألة أكثر أهمية تتمثل في السؤال التالي:

هل لدى "تريشيه" القدرة على إنقاذ الاتحاد النقدي الأوروبي من الانهيار؟

في ظل الحالة الغامضة لشهية المخاطرة، يظل هذا الاتجاه محل التركيز و الاهتمام من الأسواق و على الرغم من غياب أي من إشارت تحسن أو تدهور الأوضاع في الوقت الحالي، لا يمكن تجاهل الاتجاه الصاعد للمخاطرة و مدي ما يمكن أن يحدثه من أثر على حركة سعر في إطار سوق العملات و هو الوضع العام الذي يخيم على اليورو أيضاً حيث لا ندري ما إذا كانت حساسية اليورو لاتجاهات المخاطرة سوف ترتفع أم لا. على الرغم من ذلك، يمكننا حساب اتجاهات المخاطرة من خلال ما يتوافر لدينا من بيانات اقتصادية هامة تتناولها المفكرة الاقتصادية فيما يتعلق باليورو و هي البيانات التي تنقسم إلى ثلاث مجموعات رئيسية تلخص الحالة الاقتصادية لمنطقة اليورو:

-أول هذه المجموعات؛ مجموعة بينات الثقة و التي تتضمن مؤشري IFO و ZEW حيث تشير التوقعات إلى هبوط هذه المجموعة بسبب تراجع شهية المخاطرة في الأسواق على مدار الأيام الأخيرة من الأسبوع الماضي.

-أما المجموع الثانية فهي مجموعة المؤشرات الرائدة للنمو و هي التي لها تأثير مباشر على حركة السعر في سوق العملات و هي المجموعة التي تتضمن بيانات الحساب الجاري و مؤشر PMI بمكونيه التصنيعي و الخدمي و التي ترجح التوقعات تقديم هذين المؤشرين لما يشير إلى إمكانية تعافي نمو اقتصاد المنطقة.

-يتبقى لدينا بيانات الناتج الإجمالي المحلي و التي تعد من بين مؤشرات المدى الطويل و التي قد يكون لها معنى يعتد به بالنسبة لاقتصاد اليابان و نيوزلندا، بينما لا يعتد بها كثيراً بالنسبة لاقتصاد منطقة اليورو خاصةً في ظل االظروف الحالية التي تحمل راية التدهور الاقتصادي و المزيد من التراجع.

الإسترليني: (توقعات هبوط)

-تطلعات زوج (الإسترليني / دولار) تعتمد على التوقعات الفنية، معدل الفائدة و تعادل القدرة الشرائية.

الأسباب:

-اخفاض معدلات إنفاق المستهلك للمرة التاسعة على التوالي في عشرة أشهر. و إشارة إلى المزيد من الركود.

-(الإسترليني / دولار) يهبط تحت مستوى 1.50 لفقد الكثير مما حققه من مكاسب الأسبوع الماضي في وقت لاحق من الأسبوع الجاري.

الإسترليني في يعاني أسوأ توقعات للناتج الإجمالي المحلي للمملكة المتحدة

أنها مفكرة اقتصادية تكتظ بالبيانات هذا الأسبوع، و يبدو أن الإسترليني قد استحوذ على

نصيب الأسد من هذه البيانات مقارنة بغيره من عملات دول مجموعة العشرة. رأينا الإسترلني و هو يكتسب الكثير من القوة علة مدار تعاملات الشهر الماضي مقابل العملات الرئيسية التي كانت في أفضل حالاتها مقابله قبيل حلول الشهر الماضي. و هو التعافي الذي تزامن مع تحسن في اتجاهات المخاطرة في الوقت الذي بدى فيه تحسن البيانات الاقتصادية للمملكة المتحدة بعيداً عن التحقق في الوقت الحالي و هو ما وفر الفرصة للإسترليني في الاحتفاظ بالحالة الجيدة التي كان عليها خلال هذه الفترة. و باستمرار تدهور البيانات الاقتصادية البريطانية، يظل تعافي الإسترليني قائماً على قاعدة هشة تعتمد على بعض محركات التذبذب. على العكس من ذلك، نجد أنه حال تراجع شهية المخاطرة و تغلب تدفقات الملاذ الآمن عليها أن جميع اقتصاديات المملكة المتحدة، معدل الفائدة و غيرها من المشكلات الاقتصادية سوف تطفو على السطح مرة ثانية..

و مما لاشك فيه أن أهم الإصدرات المتضمنة في المفكرة الاقتصادية البريطانية، إن لم تكن العالمية، للأسبوع القادم هو قراءة الناتج الإجمالي المحلي للربع الأول من 2009 المنتظر صدورها يوم الجمعة القادمة. و بالنظر إلى التوقعات الحالية لـ "بلومبيرج" على سبيل المثال، نجد أنها تميل إلى تعرض اقتصاد المملكة المتحدة إلى انكماش بنسبة 1.5% و تراجع بنسبة 3.8% على أساس سنوي. رغم ذلك، من الممكن أن تسجل القراءة ربع السنوية تحسناً طفيفاً مقارنة بالقراءة التي سبقتها، إلا أنه اتجاه ليس من الأهمية بمكان و لا يمثل أي ارتفاع ملموس لأنه يشير في نفس الوقت إلى انكماش قراءة الناتج الإجمالي المحلي للمملكة المتحدة للمرة الثالثة أي ما يمثل أطول فترة هبوط يعانيها الاقتصاد البريطاني منذ فترة الهبوط التي تعرضت لها المملكة المتحدة عامي 1990/ 1991. على الرغم من ذلك، يحتمل أن يزداد تركيز المتداولين على التقدم السنوي للناتج البريطاني. و في حالة مجيء البيانات موافقة للتوقعات من المتوقع أن يكون هناك فرق بسيط بين الوضع الراهن للاقتصاد البريطاني و بين ما شهده هذه الاقتصاد من ركود عام 1980. و عند الأخذ في الاعتبار إمكانية ازدياد معدل الهبوط إلى 4.1%، يمكن في ضوء ذلك تعرض العملة لأسوأ التحولات في تاريخها. و عند الأخذ في الاعتبار المعدل الحالي للفائدة البريطانية، يمكننا استنتاج ووضع الفرضيات الخاصة بنا التي تشير إلى إمكانية هبوط أو ارتفاع معدل النمو البريطاني ليكون أقل من أو أفضل من التوقعات المشار إليها. و لوضع هذه الفرضيات لابد من التفكير ملياً في إجراءات السياسة المالية و النقدية التي اتخذتها السلطات المالية بالمملكة المتحدة و هو ما يسوقنا إلى الاعتراف بأن خطط الإنقاذ، الحزم التحفيزية، المعالجات الضريبية و عمليات التأميم كانت بلا شك خير وسيلة لوضع اقتصاد المملكة المتحدة على أول الطريق السليم، على الرغم من ذلك، تبقى مسألة ترجمة هذه الجهود إلى نمو حقيقي محل شك حتى الآن. نضيف إلى ما سبق أن معدل البطالة قد وصل إلى مستويات مرتفعة غير مسبوقة منذ عقود طويلة علاوة على هبوط حاد في إنفاق المستهلك، تدهور اوضاع قطاع الإسكان، سوء الأوضاع الائتمانية و عدم توافر الائتمانات اللازمة للأعمال و المستهلكين إلى حدٍ غير مسبوق على مدار الـ 15 سنة الماضية و ما وصل إليه الانتاج الصناعي من حال يتسم بالتراجع الشديد. و على الرغم من أن هذه البيانات مستمدة من قراءات سُجلت على مدار الفترة الماضية، إلا أنها تحمل بين طياتها إشارات واضحة إلى أن اقتصاد المملكة المتحدة في طريقه إلى ما هو أسوأ و هو ما يدفع الأسواق إلى القول بأن الإسترليني سوف يشهد المزيد من الضعف لذا يجدر بمتاجري الإسترليني التأهب لما هو أسوأ مع عدم تجاهل إمكانية تحقيق قراءات أفضل من التوقعات كليةً فالسوق هي السوق لا تعرفك اتجاهها إلا عندما يحلو لها..

من السهل علينا الانتظار إلى نهاية الأسبوع الحالي لنرى ما تتحول إليه الامور فيما يتعلق بالناتج الإجمالي المحلي و تجاهل بقية البيانات البريطانية الصادرة هذا الاسبوع، إلا أنه ينبغي توجيه بعض الاهتمام لعدد آخر من الأحداث الهامة على الساحة الاقتصادية و التي من الممكن أن تعزز التذبذب حركة سعر الباوند أو تعكس هذه الحركة على المدى الطويل و هي البيانات التي لا ينبغي تجاهلها على الإطلاق لما قد يكون لها من أثر على تطلعات الباوند أكثر و تقديم صورة أوضح من تلك التي من المنتظر أن تقدمها بيانات النمو حيث تعتبر هذه البيانات أكثر ارتباطاً بالأوضاع المتغيرة لسوق العملات و قدرة على تغيير هذه الأوضاع أكثر من كونها مجرد اجترار لبعض أحداث الماضي و استعراض النتائج السابقة للأحداث و أثرها على الاقتصاد كما هو الحال في قراءات النمو. و من بين أهم هذه الأحداث الرئيسية بيان الموازنة الذي يلقيه وزير المالية البريطاني، "دارلنج". يأتي في أعقابه نتائج اجتماع لجنة السياسة النقدية لبنك إنجلترا. فكل المشاركين في الاقتصاد البريطاني ينتظرون تفعيل ما تم الاتفاق عليه من سياسات، لذا يعتبر بيان الموازنة و نتائج اجتماع لجنة السياسة النقدية هما مفتاح السر الذي يمكن للمشاركين من خلاله التعرف على مدى إمكانية تنفيذ ما تم الاتفاق عليه و هما أيضاً الطريقة الوحيدة التي تطلع المهتمين بالاقتصاد البريطاني على كل ما في جعبة السلطات المالية البريطانية من أسهم يمكنها أن تطلقها في وجه الركود. و عن البيانات الدورية المعتادة، فسوف يركز المستهلكون على بيانات التوظيف، الإنفاق، الأوضاع الائتمانية، حالة قطاع الأعمال، معدل التضخم من خلال مؤشر أسعار المستهلك البريطاني علاوة على حالة قطاع الصناعة البريطاني التي تعكسها بيانات مسح اتحاد الصناعة البريطاني. و للمتاجرين الخيار في الاكتفاء بالجلوس في انتظار قراءة النمو و أن يتابعوا عن كثب باقي الأخبار و البيانات الهامة التي من الممكن أن تحدث تحول في نمسار الباوند ..

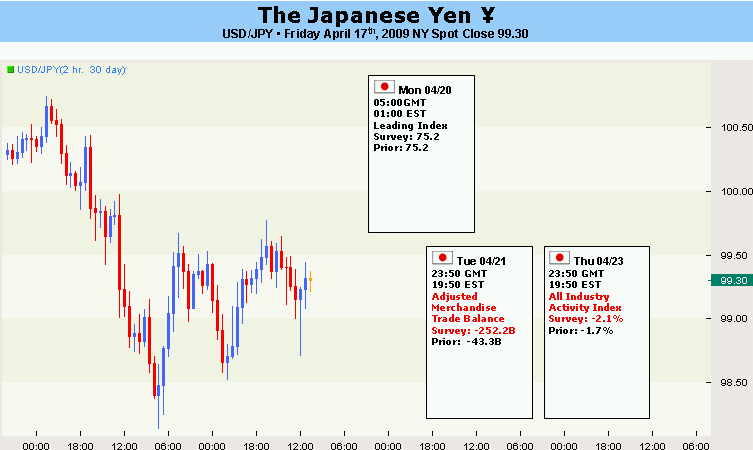

الين الياباني: (توقعات صعود)

الأسباب:-اليابان تعلن عن حزمة تحفيز اقتصادي و مالي جديدة مبقيمة 15 تريلليون ين.

-بنك اليابان يعلن تشككه في إمكانية تعافي الاقتصاد الياباني على المدى القريب.-المعدل السنوي للطلب على الخدمات ينكمش إلى أدنى المستويات في ستة أشهر بسبب اتفاع عدد حالات فقد الوظائف.

إمكانية ارتفاع الين نتيجة لمواجهة أصول المخاطرة لمقاومة رئيسية

من المتوقع أن يهبط الين الياباني نتيجةً لتعافي أصول المخاطرة في الأسبوع الحالي حيث تقدم المفكرة الاقتصادية القليل من البيانات ذات الصلة بسعر الصرف. و بينما يتعرض الين في الانحراف عن العلاقة بسوق الأسهم خلال الربع الأول من 2009 و هو ما دفع المتداولين إلى توقع المزيد من التدهور لثاني أكبر اقتصاد في العالم، نرى أن التوقعات بانخفاض الين للأسباب المشار إليها من المرجح أن تتراجع و يعود الين للملاعب من جديد. و تقتضي علاقة الـ 30 يوم بين الين و أسواق الأسهم زيادة العلاقة العكسية بين متوسط قيمة الين و مؤشر MSCI للبورصات العالمية إلى 81% و هو ما يشير إلى ارتفاع الين مقابل سلة العملات التجارية الأقوى على الإطلاق. و بدوره يواجه مؤشر MSCI البورصات العالمية مقاومة مكوناً قمة تتوجه به إلى قناة دعم هابطة و هي القناة التي تحتوي الأسعار منذ منتصف أكتوبر الماضي. و كما هو معلوم للجميع، أنه حال دخول أسواق الأسهم في دوامة الهبوط من جديد، فمن الطبيعي أن تكون فرصة ذهبية للين في الصعود..

و بالانتقال إلى البيانات الاقتصادية وشيكة الصدور، يلقي تقرير ميزان التجارة الياباني الضوء على أسبوع مليء ببيانات الدرجة الثانية من الأهمية . و تشير التوقعات إلى أن هناك احتمال توسع العجز التجاري لليابان إلى 252.2 مليار ين في التقلص الحاد الذي وصل بالعجز إلى 43.3 مليار ين الشهر الماضي و هو النموذج المألوف لقراءة ميزان التجارة الياباني حيث دفع تراجع المبيعات الأجنبية للمنتجات اليابانية الشركات و مؤسسات الأعمال إلى خفض العمالة مما عزز ارتفاع معدل البطالة اليابانية و ألقى باليابان بين يدي أعنف تراجع اقتصادي أودى بالنمو الاقتصادي إلى أدنى المستويات على الإطلاق منذ الحرب العلمية الثانية. كما يتوقع هبوط الصادرات إلى 46.6-% و هو ما يصل بالمعدل السنوي إلى 49.4-%. و بينما يرسم لنا ذلك صورة واضحة، نرى أن هذه الأحداث قد تلقي بظلالها على سعر الصرف خلال الأشهر القليلة القادمة مما يجعل بيانات ميزان التجارة ذات أثر محدود على المدى القريب على حركة سعر الين ليظل الين معتمداً على إمكانية هبوط أسواق الأسهم كمتنفس يتسلل من خلاله إلى الاتجاه الصاعد..

الفرنك السويسري: (توقعات هبوط)

الأسباب:-المزيد من الهبوط يحققه مؤشر أسعار المنتجين و الصادرات السويسري ليصل إلى أدنى المستويات منذ 10 سنوات.

-هبوط مبيعات التجزئة بنسبة 3.8% في فبراير.

الفرنك السويسري يقاوم التدخلات الحكومية

لم يتعرض الفرنك السويسري إلى تغيرات ملحوظة الأسبوع الماضي مقابل الدولار، فبينما تقدمت العملة منخفضة العائد أمام اليورو للأسبوع الثاني على التوالي خلال الأسبوع، يعلن "روث"، رئيس بنك سويسرا، تعهده بالتدخل لخفض قيمة العملة مقابل اليورو و هو ما يشير إلى إمكانية استمرار تدخلات البنك المركزي في سعر صرف العملة المحلية حيث يسير معدل الفائدة السويسرية في اتجاه الصفر. ففي أعقاب خفض الفائدة السويسرية إلى 0.25% في مارس الماضي، بدأ بعض صانعي السياسات النقدية في ترديد مخاوف تشير إلى إمكانية تعرض الاقتصاد السويسري إلى قراءات سالبة لمعدل التضخم على مدار السنوات الثلاث القادمة مما يستدعي اتخاذ خطوات غير مسبوقة في إنقاذ الاقتصاد السويسري وسط مخاوف أخرى تشير إلى إمكانية انكماش الاقتصاد بنسبة تتراواح ما بين 2.5% و 3% بنهاية العام الجاري و ذلك على الرغم من الهبوط السريع في الأسعار الذي تزامن مع ارتفاع معدل البطالة و هو ما يؤيد أن بنك سويسرا سوف يستمر في شراء كميات ضخمة من عملته بهدف التصدي للقراءات الهابطة للنمو و التضخم..

كما يتوقع مشاركو السوق أن يتخذ البنك المركزي خطوات من شأنها خفض قيمة الفرنك مقابل اليورو حيث وصل زوج (اليورو / فرنك) إلى 1.5077 في الأسبوع الماضي. و مع الأخذ في الاعتبار مقتضيات المناخ العام لسوق العملات، من المتوقع أن يتحرك صانعو السياسات النقدي السويسرية تحركات فورية لتجنب ضغوط التدهور الاقتصادي العالمي المتزايد وإدراك الموقف قبل تفاقم الامور..

و مع الضغوط التي يعانيها صانعوا السياسات من توقعات بالمزيد من البطالة و تدهور سوق العمل، تراجع معدل الإتفاق الذي يمثل نصف الاقتصاد السويسري تقريباً و غير ذلك من البيانات الاقتصادية المتردية، من المتوقع أن يبدأ المسئولون في اتخاذ إجراءت أعنف في سبيل انتشال الاقتصاد السويسري من الركود. و لكن لأن الرياح تأتي بما لا تشتهي السفن، هناك إمكانية كبيرة لأن يؤدي تراجع الثقة ومعنويات السوق إلى تعزيز الطلب على العملة السويسرية منخفضة العائد كملاذ آمن و هو ما يرتفع سعر الفرنك ليحبط جميع محاولات و تدخلات البنك المركزي في سعر صرف العملة واضعاً صانعي السياسات في ورطة حقيقة..

الدولار الكندي: (توقعات هبوط)

-الأوضاع الائتمانية و أوضاع الأعمال في كندا تتحسن إلى حدٍ ما، إلا أن المؤشرات الاقتصادية تصر على تسجيل أسوأ حالات الأوضاع الاقتصادية.

الأسباب:

-مؤشر أسعار المستهلك الكندي ينخفض و استمرارضغوط الأسعار.-متابعة زوج (الدولار / دولار كندي) ضرورية هذا الأسبوع مع بقاء التطلعات الأساسية و الفنية هي الفيصل دون غيرها من مؤثرات السوق الأوسع نطاقاً مما يخرج الدولار الكندي من دوامة اتجاهات المخاطرة.

الدولار الكندي يحقق استقرار مؤقت قبيل قرار الفائدة

ظهر أداء الدولار الكندي بمظهر جيد مقابل العملات الرئيسية على مدار الأسبوع الماضي و هو ما تسبب في هبوط (الدولار / دولار كندي) تحت مستوى 1.20. و من المتوقع أن تستمر العملة في التذبذب على مدار الأسبوع القادم حيث يتوقع أن تأتي البيانات الأساسية لمعظم العملات الرئيسية لتشير إلى حالة الضعف المستمر. و من المتوقع أيضاً أن يثبت بنك كندا معدل الفائدة عند 0.50% وفقاً لاستطلاع الرأي الذي أجرته "بلومبيرج" يوم الجمعة الماضية. بينما تتردد هذه التوقعات، نجد أن البيانات الاقتصادية تزداد سوءً حيث تشير التكهنات إلى هبوط مؤشر "كريدي سويس" بواقع 25 نقطة أساس أي الوصول بالمؤشر إلى 0.25% و ذلك باستمرار تدهور أوضاع الاقتصاد. كما يحتمل أن يسجل مؤشر IVEY PMI قراءة تحت مستوى 50 و هو ما يشير إلى عدم وصول القراءة إلى 50 لخمسة أشهر على التوالي..

و من المعروف أن إبقاء بنك كندا على معدل الفائدة كما هو في الوقت الراهن يعتبر من الأمور التي تؤدي إلى تعزيز الدولار الكندي، بينما ترجح الإشارة إلى إمكانية خفض جديد من جانب البنك المركزي هبوط حاد للعملة. كما يمكن أن يرتفع الدولار الكندي حال ارتفاع مبيعات التجزئة الكندية في الوقت الذي تشير فيه أي من المساعي التي من الممكن أن يقوم بها بنك كندا لإحداث قدر من الملائمة بين السياسة النقدية و الأوضاع الاقتصادية الحالية إلى تراجع العملة..

الدولار الأسترالي: (توقعات هبوط)

الأسباب:

-هبوط الدولار الأسترالي تأثراً بهبوط الناتج الإجمالي المحلي الصيني.

-المؤشر الرائد يؤكد أن أستراليا لا زالت في ركود عميق.

-مؤشرات جيدة يتضمنها مسح ثقة الأعمال الصادر عن بنك أستراليا الوطني.

تطلعات محايدة للدولار الأسترالي رغم ارتفاع السندات الحكومية

أنهى الدولار الأسترالي تعاملات الأسبوع الماضي على ارتفاع طفيف، إلا أنه سرعان ما هبط ثانيةً مما يرجح استمرار الحالة الضعيفة للاقتصاد الأسترالي و التي تعكسها البيانات الأساسية ذات الاهمية الكبرى و التي تشير إلى المزيد من التدهور على المدى القصير. و على الرغم من ارتفاع أزواج (الدولار أسترالي / دولار أمريكي) و (الدولار الأسترالي / ين) نتيجة الارتفاع مؤشر S&P 500 للبورصة الأمريكية و ارتفاع السندات الحكومية الأسترالية، إلا أن التطورات السلبية على الاقتصاد الأسترالي قد حدت من فرص تحسن معنويات السوق. علاوة على الاتجاه الذي تبناه المتداولون تجاه الأسترالي حيث شهد الدولار الأسترالي عمليات بيع مكثفة في أعقاب إعلان النتاائج المتردية للناتج الإجمالي المحلي الصيني و ذلك لربطهم بين العملة و بين اعتماد أستراليا على الطلب الصيني كأكبر شريك تجاري للبلاد..

الدولار النيوزلندي: (توقعات هبوط)-ارتفاع مؤشر PMI التصنيعي إلى 40.7 مقابل 38.9 و استمرار حالة الانكماش في القطاع التصنيعي للشهر الحادي عشر على التوالي..

الأسباب:

-ارتفاع غير متوقع للمرة اللأولى تسجله مبيعات التجزئة النيوزلندية بنسبة 0.2% و انخفاض معدل الفائدة يساعد على دفع الطلب.

-تباطؤ قرءاة مؤشر أسعار المستهلك النيوزلندي للربع الأول من 2009 بنسبة 3.4% و هو أدنى المستويات منذ 2007.

توقعات الهبوط تيحط بالكيوي تاثراً بمخاوف اللركود

على الرغم من تحسن بيانات الاقتصادية النيوزلندية تتصدرها مبيعات التجزئة، إلا أن القودة الدافعة للدولار النيوزلندي سارت في عكس الاتجاه. و من الغريب أيضاً أن تراجع العملة قد جاء بالتزامن مع ارتفاع شهية المخاطرة التي تعتمد عليها العملة في الارتفاع رجوعاً إلى أنها أحد أهم أصول المخاطرة. ففي أعقاب الوصول إلى مستوى 0.5934، هبط الكيوي مرة ثانية تحت مستوى 0.5700. يذكر أن الاقتصاد النيوزلندي قد تعرض مؤخراً إلى تراجع حاد في النمو مما أدي إلى تلاشي الطلب الأجنبي على الصادرات النيوزلندية، كما أصيب القطاع التصنيعي بحالة من الهبوط الحاد للشهر االحادي عشر على التوالي مما اضطر الكثير من الشركات إلى تسريح العمالة على نطاق واسع بهدف خفض التكاليف مما أدى إلى تدهور في قطاع العمالة و إذا ما تزامن ذلك مع تراجع معدل النمو فمن المؤكد أن تسرع نيوزلندا بالانضمام إلى ركب الاتجاه الهابط. كما أشار تقرير منظمة التعاون الاقتصادي و التنمية إلى أن نيوزلندا على وشك الدخول في متاعب اقتصادية لا مفر منه تضيف إلى حالة الضعف المستعصية التي تعانيها اقتصاديات البلاد و أن الهبوط المنتظر لقطاع الإسكان و انخفاض معدل إنفاق الأسر و الأعمال من الأمور التي لا مفر منها. يؤيد ذلك التوقعات التي تشير إلى إمكانية خفض الفائدة النيوزلندية بما يتراوح ما بين 25 و 50 نقطة أساس نتيجة لاجتماع الكثير من الضغوط التي تمت الإشارة إليها أعلاة جنباً إلى جنب مع تزايد المديونية النيوزلندية و مخاطر التصنيف الائتماني التي تحيط بها..

و من المحتمل حال المزيد من التدهور في البيانات الاقتصادية النيوزلندية و انخفاض معدل الفائدة تحت المستويات الحالية في إحداث آثار سلبية على الكيوي. يذكر أن زوج (النيوزلندي / دولار) قد هبط تحت مستوى المتوسط الحسابي للـ (20 يوم) للمرة الأولى منذ 11 مارس الماضي و هو ما يؤيد الاتجاه الهابط في الوقت الحالي..

______________________________

المصدر: Dailyfx

ترجمة قسم التحليلات و الأخبار بالمتداول العربي..

- 20-04-2009, 01:06 PM #2

رد: التحليل الأساسي الأسبوعي: توقعات سير العملات الرئيسية من 20 إلى 24 إبريل

رد: التحليل الأساسي الأسبوعي: توقعات سير العملات الرئيسية من 20 إلى 24 إبريل

بارك الله فيكم

تقرير رائع جداً

.gif)

- 20-04-2009, 04:14 PM #3

رد: التحليل الأساسي الأسبوعي: توقعات سير العملات الرئيسية من 20 إلى 24 إبريل

يا ريت تكون استمرارية في هدا التقرير لانه افادني كثيرا في الاسبوعين الماضيين

رد: التحليل الأساسي الأسبوعي: توقعات سير العملات الرئيسية من 20 إلى 24 إبريل

يا ريت تكون استمرارية في هدا التقرير لانه افادني كثيرا في الاسبوعين الماضيين

بارك الله فيكم

المواضيع المتشابهه

-

التحليل الأساسي الأسبوعي (توقعات سير العملات من 15 إلى 19 يونيو 2009)

By التحليلات والأخبار in forum سوق تداول العملات الأجنبية والسلع والنفط والمعادنمشاركات: 9آخر مشاركة: 17-06-2009, 07:38 AM -

التحليل الأساسي الأسبوعي (توقعات سير العملات من 11 إلى 15 مايو)

By التحليلات والأخبار in forum سوق تداول العملات الأجنبية والسلع والنفط والمعادنمشاركات: 23آخر مشاركة: 15-05-2009, 06:11 AM -

التحليل الأساسي الأسبوعي (توقعات سير العملات من 27 إبريل إلى 1 مايو)

By التحليلات والأخبار in forum سوق تداول العملات الأجنبية والسلع والنفط والمعادنمشاركات: 3آخر مشاركة: 27-04-2009, 08:43 PM -

التحليل الأساسي الأسبوعي (توقعات سير العملات الرئيسية من 13 إلى 17 إبريل)

By التحليلات والأخبار in forum سوق تداول العملات الأجنبية والسلع والنفط والمعادنمشاركات: 0آخر مشاركة: 14-04-2009, 03:35 AM -

التحليل الأساسي الأسبوعي (توقعات سير العملات الرئيسية من 6 إلى 10 إبريل 2009)

By التحليلات والأخبار in forum سوق تداول العملات الأجنبية والسلع والنفط والمعادنمشاركات: 4آخر مشاركة: 06-04-2009, 07:49 PM

الأكثر زيارة

الأكثر زيارة

رد مع اقتباس

رد مع اقتباس