النتائج 1 إلى 4 من 4

- 05-07-2009, 10:40 PM #1

التحليل الأساسي الأسبوعي (توقعات سير العملات من 6 يوليو إلى 10 يوليو 2009)

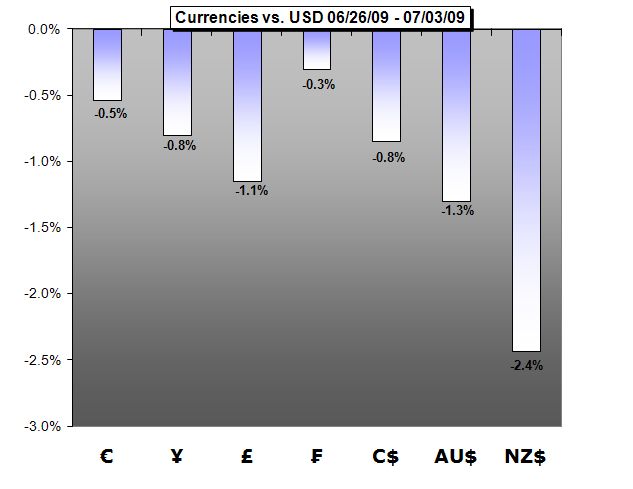

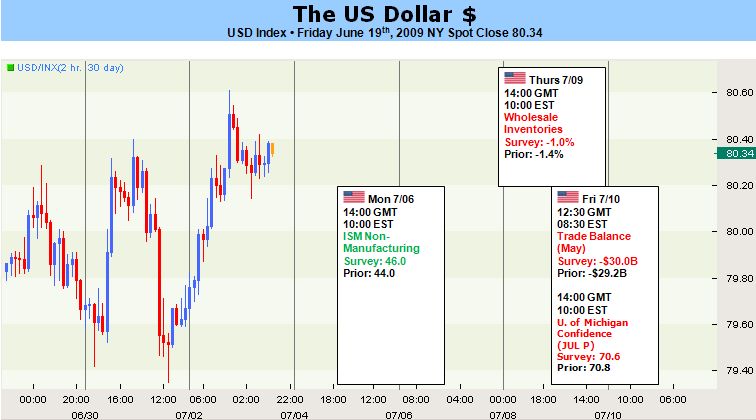

الدولار الأمريكي:(توقعات محايدة)الأسباب:

التحليل الأساسي الأسبوعي (توقعات سير العملات من 6 يوليو إلى 10 يوليو 2009)

الدولار الأمريكي:(توقعات محايدة)الأسباب:

- هبوط مفاجئ لثقة المستهلك الأمريكي بسبب عجز قراءت النمو عن تحقيق المستويات المطلوبة لدعم سيناريو الانتعاش العالمي.- ارتفاع قراءة ISM التصنيعي لشهر يونيو، و لكن لا زال المؤشر تحت مستوى الـ 50 مما يشير إلى استمرار انكماش القطاع للشهر السابع عشر التوالي.- نتائج مخيبة للآمال للوظائف المتوافرة في القطاع غير الزراعي الأمريكي مما يشير إلى تسارع معدل فقد الوظائف.

لمتابعة التقرير الكامل يُرجى اتباع الرابط التالي

تابعونا لمزيد من التحليلات الأسبوعية...

آخر تعديل بواسطة التحليلات والأخبار ، 05-07-2009 الساعة 10:53 PM

- 06-07-2009, 01:23 AM #2

رد: التحليل الأساسي الأسبوعي (توقعات سير العملات من 6 يوليو إلى 10 يوليو 2009)

اليورو: (توقعات هبوط)الأسباب:- تثبيت معدل الفائدة الأوروبية رغم معدلات البطالة المرتفعة.- مبيعات التجزئة الألمانية وارتفاع يدعم التفاؤل في قطاع الاستهلاك المحلي بمنطقة اليورو.- البيانات الصناعية للمنطقة تشير إلى استمرار ضعف معدل الطلب.

رد: التحليل الأساسي الأسبوعي (توقعات سير العملات من 6 يوليو إلى 10 يوليو 2009)

اليورو: (توقعات هبوط)الأسباب:- تثبيت معدل الفائدة الأوروبية رغم معدلات البطالة المرتفعة.- مبيعات التجزئة الألمانية وارتفاع يدعم التفاؤل في قطاع الاستهلاك المحلي بمنطقة اليورو.- البيانات الصناعية للمنطقة تشير إلى استمرار ضعف معدل الطلب.

تركت المفكرة الأسبوعية المزدحمة بالأحداث ذات الأهمبة الكبيرة العملة الأوروبي الموحدة دون أي تغيير يُذكَر مقابل الدولار وهو الوضع الذي من الممكن أن يستمر على مدار الأسبوع القادم حيث من المتوقع أن يظل اليورو غير قادر على دفع (اليورو / دولار) إلى خارج النطاقات الضيقة التي سيتم تداوله فيها على مدار أشهر عديدة. كما أظهرت خيارات سوق العملات قدراً كبيراً من التذبذب جاء وفقاً للتوقعات قبيل ظهور بيانات الوظائف المتوافرة في القطاع غير الزراعي الأمريكي وقرار الفائدة الأوروبية، على الرغم من ذلك، فشلت القراءة الأسوأ من المتوقع لبيانات التوظيف الأمريكية في الدفع بزوج (اليورو / دولار) تحت مستوى 1.4000. علاوة على ذلك، كان الأسبوع الماضي الذي اتسم بتداول ضعيف في إطار سوق العملات من أهم الأسباب التي ساعدت على هبوط اليورو عن مستوى الحاجز النفسي، 4000، إلا أن الارتفاع التالي أشار إلى أن زوج (اليورو / دولار) لن يُقدم على كسر عنيف لمستوى 1.4000.في هذه الحالة إذا لم تستطع بيانات الوظائف المتوافرة في القطاع غير الزراعي الأمريكي و قرار الفائدة الصادر من البنك المركزي الأوروبي مجتمعين أن تخرج اليورو من نطاق التداول المحدود، فلنا أن نتوقع أن أمام اليورو أسبوعاً جديداً من التداول في نطاقات محدودة. كما تشير توقعات التذبذب على المدى القصير إلى انخفاض مستوى التذبذب وهو ما يحملنا على توقع أسبوع آخر من التدول في نطاق محدود للعملة الأوروبية الموحدة..

ونظراً للأهمية القصوى التي احتلها قرار الفائدة و البيانات الأهم و الأخطر لاقتصاد منطقة اليورو التي ألقت الضوءعلى الحالة العامة للقطاعين الخدمي والتصنيعي على مدار الأسبوع الماضي، من المتوقع أن تحتل البيانات الاقتصادية لمنطقة اليورو الأسبوع القادم المقعد الخلفي وهو ما يفسح المجال أمام تدفقات أسواق المال و ما تحدده من اتجاهات المخاطرة لتتحكم في حركة سعر (اليورو / دولار) وفقاً للعلاقة القائمة بين الزوج و أصول المخاطرة حيث بدأت علاقة الارتباط بين الزوج و بين مؤشر رويترز للسلع الصادر عن مكتب أبحاث السلع في الارتفاع من جديد وهو ما يجعل الأمر يخلو من المفاجأة تماماً عندما نعلم أن حالة من التذبذب انتابت أسعار الذهب النفط وموشر S&P500 على مدار شهر التداول الماضي وهي نفس الحالة من التذبذب التي تعرض لها الزوج. علاوة على ذلك، يترك الهبوط الحاد الذي تعرض له المؤشر، S&P500، نهاية الأسبوع الماضي احتمالات قوية لمزيد من الهبوط مما يجعلنا ننتظر هبوط حاد في S&P500 حتى نتمكن من ترجيح كسر (اليورو / دولار) للدعم عند مستويات أقل تخرجه من نطاق التداول إلى أسفل..

كما يجدر بالمتداولين أن يبقوا أعينهم مفتوحة أثناء متابعة رد فعل أسواق المال تجاه قراءة مؤشر ISM الخدمي والقراءة المراجعة للناتج الإجمالي المحلي لمنطقة اليورو للربع الأول من 2009 حيث يقع الحدثان على جانب كبير من الأهمية لما يمثله الحدث الأول من أهمية بالنسب لإجمالي النشاط الخدمي الأمريكي الذي غالبا ما تؤدي قراءته إلى تحركات عنيفة في الدولار ومؤشر S&P 500. فالأسواق لا زالت عاجزة عن تحديد اتجاه معين بسبب البيانات القاتمة للوظائف المتوافرة في القطاع غير الزراعي الأمريكي والتي جاءت أسوأ من التوقعات إلى حدٍ بعيد مما يلقي الضوء على الحاجة الماسة إلى ارتفاع قراءة مؤشر ISM الخدمي بشكل ملحوظ حتى يتسنى للمؤشر الارتقاء بتطلعات الاقتصاد الأمريكي واستعادة ثقة المستهلكين و هو ما يرفع قراءة S&P 500 و يهبط بالدولار في المقابل. بينما تؤدي القراءة المنخفضة إلى مستويات غير مرغوب فيها إلى هبوط الأسهم الأمريكية على المستوى المحلي و تحركات للدولار إلى أعلى ويرسل زوج (اليورو / دولار) تحت مستوى الحاجز النفسي للزوج، 1.4000، كم تتوافر لدينا مراجعة قراءة الناتج الإجمالي المحلي لمنطقة اليورو والتي من الممكن هي أيضاً أن تولد قدراً كبيراً من التذبذب في حركة سعر الزوج حيث من الممكن أن تسير هذه المراجعة على خطى مراجعة قراءة الناتج الإجمالي المحلي للمملكة المتحدة والتي هبطت بالإسترليني إلى مستويات منخفضة للغاية مقابل العملات الرئيسية. و على الرغم من المثال السابق، من المتوقع ألا تظهر علينا تقديرات اليوروستات بتغيرات ملحوظة في القراءة المعدلة للناتج الإجمالي المحلي لمنطقة اليورو مما يجعل الاحتمال ضعيفاً في أن تتسبب هذه القراءة المعدلة في انخفاض (اليورو / دولار) إلى حدٍ بعيد..

ومع بقاء توقعات التذبذب ضعيفة، لا يمكن استبعاد حالة من التوتر في أسواق المال وهو ما يمكن أن ينتج عنه خروج الكثير من العملات و أصول أسواق المال من النطاقات المحدودة التي استمرت عليها طوال الشهر الماضي ليرتفع بالتزامن مع ذلك زوج (اليورو / دولار) خارجاً عن نطاق التداول المحدود بمستوى الحاجز النفسي، 1.4000، ليقترب الزوج من مستوى 1.4200..

مما سبق نتوصل إلى أن هناك عوامل عديدة تتحكم في سير حركة سعر اليورو على مدار الأسبوع القادم نلخصها فيما يلي:

- البيانات القوية المؤثرة التي صدرت الأسبوع الماضي والتي لم تتمكن من إخراج اليورو من نطاق التداول الضيق وهو ما يزيد من احتمالات بقاء اليورو في نفس النطاق على مدار أسبوع التداول القادم. (سيء لليورو)

- توقعات ارتفاع قراءة مؤشر ISM الخدمي. (جيد لليورو)

- الانخفاض المحتمل لمؤشر ISM الخدمي. (سيئ لليورو)- الارتفاع المحتمل لمؤشر S&P 500. (جيد لليورو)- الانخفاض المحتمل للأسهم الأمريكية. (سيئ لليورو)- الزيادة المحتملة لشهية المخاطرة. (جيد لليورو)- ارتفاع تجنب المخاطرة. (سيئ لليورو)- ارتفاع درجة الارتباط بين (اليورو / دولار) و مؤشر رويترز للسلع الصادر عن مكتب بحوث السلع BRC. (جيد لليورو)

تابعونا لمزيد من التحليلات الأسبوعة و يمكنكم متابعة التقارير الأسبوعية على الرابط التالي:

اليورو: هل اليورو بصدد أسبوع جديد من التداول في نطاق محدود؟

آخر تعديل بواسطة التحليلات والأخبار ، 06-07-2009 الساعة 03:38 AM

- 06-07-2009, 03:31 AM #3

رد: التحليل الأساسي الأسبوعي (توقعات سير العملات من 6 يوليو إلى 10 يوليو 2009)

الين الياباني: (توقعات صعود)الأسباب:- انخفاض مؤشر أسعار المستهلك الياباني يزيد من مخاوف الانكماش.- ارتداد الثقة في القطاع التصنيعي الياباني من مستويات منخفضة للغاية.

رد: التحليل الأساسي الأسبوعي (توقعات سير العملات من 6 يوليو إلى 10 يوليو 2009)

الين الياباني: (توقعات صعود)الأسباب:- انخفاض مؤشر أسعار المستهلك الياباني يزيد من مخاوف الانكماش.- ارتداد الثقة في القطاع التصنيعي الياباني من مستويات منخفضة للغاية.

- اتساع الفائض التجاري الياباني بسبب توقف نمو الواردات.

من المتوقع أن يواصل الين ارتفاعه مقابل العملات الرئيسية على مدار الأسبوع القادم حيث يعزف مشاركو السوق عن المخاطرة و يفضلون اللجوء إلى عملات و أصول الملاذ الآمن ذات العائدات المنخفضة عن تلك الاستثمارات ذات العائدات كبيرة والمحفوفة بالمخاطر في ظل بيئة التداول الحالية في أسواق المال وهو ما يوفر تعزيزاً للين وغيره من عملات وأصول الملاذ الآمن حيث يمتنع المستثمرون عن أصول المخاطرة بسبب تراجع سيناريو الانتعاش العالمي. جدير بالذكر أن البنك الدولي كان قد خفض توقعات النمو العالمي في مارس الماضي، كما توقع انكماش الاقتصاد العالمي على مدار العام الحالي بنسبة 2.9% اعتماداً على توقعات النمو العالمي التي أشارت إلى تراجع بنسبة 1.7% والتطلعات المتدهورة التي جعلت البنك يرجح ارتفاع أسعار الطاقة مع تراجع أوضاع التجارة العالمية وهو ما يمكن أن يؤدي إلى إعاقة تكهنات المستقبلي..

في نفس الوقت، تنبأت منظمة التعاون الاقتصادي والتنمية أن يكون النمو العالمي، حال تحققه، "بطيئاً و هشاً" مع استمرار التوقعات بالاتجاه الهابط و ملازمته للاقتصاد العالمي وهو ما قد ينشأ عنه ارتفاع تكلفة روؤس الأموال التي تغذي بدورها الاتجاه الهابط. كانت هذه التصريحات من جانب المنظمة الدولية بمثابة الشرارة التي أعلنت بدء ظهور التطلعات القاتمة التي أشارت إلى أن الشركات ومؤسسات الأعمال سوف تواجه نمو مستقبلي سفي تكلفة المدخلات مع تلاشي الطلب على المستويين المحلى والأجنبي وهو ما يرجح استمرار و تعمق الركود إلى حدود أبعد من ذلك ويولد الرغبة لدى المستثمرين في أخذ الاتجاه المعاكس للمخاطرة بعيداً عن الاتجاه الهابط للاقصاد العالمي..

نتيجةً لذلك، من المتوقع يستمر زوج (الدولار / ين) في الهبوط حيث تستمر اتجاهات المخاطرة في حركة سعر سوق العملات وهو ما يرجح أن الزوج في محاولة لاختبار مستويات مايو على مدار الأسبوع القادم حيث بدأ الزوج في التراجع في أعقاب الارتفاع المتحقق للزوج في وقت سابق من الشهر الحالي. من ناحيةٍ أخرى، من المتوقع أن تدعم البيانات المتضمنة في المفكرة الاقتصادية للأسبوع القادم تلك التطلعات التي تشير إلى نمو مستقبلي و تحسن ملحوظ في الناتج الصناعي بنسبة 7% في مايو مما يمثل الارتفاع الأكبر على الإطلاق في نصف قران، بينما تشير نفس التوقعات إلى هبوط حاد في النشاط التصنيعي على مدار النصف الثاني من العام الجاري..

و على صعيد المستثمرين و مشاركي السوق، فيتوقعون أن يهبط أداء مؤشر تانكان التصنيعي الياباني إلى 51- مقابل 43- في الربع الثاني من 2009. بينما من المتوقع أن تتضمن قراءة توقعات الأعمال ارتفاع إلى 34- مقابل 51- وهي البيانات التي ترجح ارتفاع تطلعات النمو العالمي حيث يتوقع بنك اليابان انتعاش ثاني أكبر اقتصاد في العالم في النصف الثاني من 2009. في غضون ذلك، من المتوقع أن ينخفض معدل إنفاق التجزئة في مايو بالإضافة إلى ارتفاع معدل البطالة بنسبة 5.2% على مدار نفس الفترة وهو أعلى المستويات منذ 2003 و هي البيانات التي في إمكانها تعزيز وجهة نظر مخالفة للبنك المركزي تشير إلى استمرار الاتجاه الهابط للنمو و التضخم..

مما سبق نتوصل إلى أن هناك عوامل عديدة تتحكم في سير حركة سعر الين على مدار الأسبوع القادم نلخصها فيما يلي:

- تجنب المخاطرة من الممكن أن يدفع بالين إلى أعلى المستويات مما يؤدي إلى هبوط زوج (الدولار / ين). (جيد للين)

- ضعف سيناريو انتعاش الاقتصاد العالمي الذي أشارت إليه منظمة التعاون الاقتصادي والتنمية يدفع المستثمرين نحو الالتحاق برحلات تأمين الاستثمارت والمتجهة إلى الين الياباني. (جيد للين)

- توقعات البيانات الاقصادية من الممكن أن تخالف توقعات البنك المركزي و تشير إلى استمرار الاتجاه الهابط وانتعاش الين. (جيد للين)

يمكن متابعة التقارير الأسبوعية على الربط التالي

الين الياباني: في انتظار المزيد من التراجع في شهية المخاطرة

آخر تعديل بواسطة التحليلات والأخبار ، 06-07-2009 الساعة 03:36 AM

- 06-07-2009, 06:12 AM #4

رد: التحليل الأساسي الأسبوعي (توقعات سير العملات من 6 يوليو إلى 10 يوليو 2009)

رد: التحليل الأساسي الأسبوعي (توقعات سير العملات من 6 يوليو إلى 10 يوليو 2009)

الإسترليني: (توقعات هبوط)

الأسباب:

- انخفاض قراءة الناتج الإجمالي المحلي للمملكة المتحدة للربع الأول من 2009 إلى 2.4% مقابل 1.9% قبل المراجعة.

- ارتفاع قراءة مؤشر PMI التصنيعي إلى 47 مقابل 45.4 أي أعلى المستويات منذ مايو 2008.

- انخفاض قراءة مؤشر PMI الخدمي إلى 51.5 مقابل 51.7 مع تضاؤل الأمال في الانتعاش العالمي.

خرج الإسترليني عن مساره الصحيح نحو الاتجاه الصاعد وسط الأسبوع الماضي بسبب ظهور القراءة المعدلة للناتج الإجمالي المحلي لتشير إلى هبوط الناتج بنسبة 2.4% مقابل 1.9% قبل المراجعة مما دفع بزوج (الإسترليني / دولار) بوقع 400 نقطة في أعقاب الوصول إلى مستوى 1.6746. كما أضافت البيانات المخيبة للآمال للوظائف المتوافرة في القطاع غير الزراعي الأمريكي والتي أضافت المزيد من السلبية إلى تطلعات الإسترليني حيث أضافت إلى تجنب المخاطرة قدراً إضافياً يضغط به على عملات المخاطرة. كان الإسترليني قد حقق ارتفاعاً في بداية الأسبوع الماضي في أعقاب الارتفاع الذي حققه مؤشر نيشنوايد لأسعار المنازل بنسبة 0.9% في يونيو مما أثار الآمال في اقتراب قطاع الإسكان من تحقيق القدر المأمول من الاستقرار و قيادة الاقتصاد البريطاني إلى الانتعاش..

على الرغم من ذلك، أطلقت القراءة المعدلة للناتج الإجمالي المحلي جرس الإنذار حيث أشارت إلى مستوى خطير من الانكماش مما أدى إلى حالة من الترقب لدى المتداولين الذين أدركوا أن اقتصاد البلاد لابد وأن يجد مخرجاً من هذا التراجع الرهيب من أجل الانتقال بالاقتصاد إلى المنطقة الخضراء. وعلى الرغم من ذلك، نرى القطاع التصنيعي البريطاني وهو يحقق أعلى المستويات في مايو مرتفعاً إلى 47 مقابل القراءة السابقة التي أشارت إلى 45.4 إلا أنه لا زال تحت مستوى الـ 50 للشهر الخامس عشر على التوالي. هذا فيما يتعلق بعوامل الصعود، على الجانب الآخر نجد إضافة أخرى إلى معنويات سلبية وهي هبوط مؤشر PMI الخدمي للمملكة المتحدة إلى 51.5 مقابل القراءة السابقة التي سجلت 51.7 وهو القطاع الخدمي الأكثر أهمية لأنه ببساطة يمثل 70% من إجمالي النشاط الاقتصادي بالمملكة المتحدة. على الرغم من هذا الهبوط، لا زال القطاع الخدمي في المنطقة الخضراء فوق مستوى الخمسين مما يدعو إلى التفاؤل بالنسبة لثيران الإستريلني الذين يعتمدون على حقيقة مؤداها أن القطاع الخدمي بخير وهو ما يدعو بنك إنجلترا إلى التوقف عن إجراءات التحفيز المستقبلية..

وعلى صعيد الأوضاع الائتمانية، أشار تقرير (مسح) الأوضاع الائتمانية الصادر عن بنك إنجلترا إلى تحسن ائتمان قطاع العائلات مما يساعد في تعزيز النمو المحلي وتعويض الهبوط في معدل الطلب على الصادرات البريطانية. على الرغم من ذلك، كانت تقارير البنك في وقت سابق إلى أن ائتمان الأسر البريطانية من الممكن أن يهبط، بينما توقع البنك أن الطلب على الائتمانات سوف يحقق زيادة من جانب قطاع المشروعات الصغيرة. أكد التقرير أن الأسر البريطانية كانت هي السبب في الأزمة الائتمانية منذ البداية حيث تراجعت أسهم قطاع الإسكان إلى حدٍ بعيد بسبب تراجع ائتمان قطاع الأسر إلى 8.1 مليار إسترليني (13.2 مليار دولار) وهو ما يشير إلى أدنى المستويات منذ بداية التسجيل عام 1970. يشير ما سبق إلى فائدة عظيمة لقطاع الائتمان بالمملكة المتحدة على المدى الطويل، في نفس الوقت يشير التحسن في ائتمان القطاع العائلي إلى أنه على المدى القصير من المتوقع أن يقل الطلب على قروض السيارات والاقتراض بهدف العطلات مما يؤثر سلباً على سيناريو التعافي البريطاني. بهذا الصدد، شدد دايفيد مايلز، العضو الأحدث بلجنة السياسة النقدية ببنك إنجلترا، على أن الأوضاع الائتمانية بالمملكة المتحدة تؤثر سلباً على انتعاش الاقتصاد البريطاني وتصيبه بحالة من فقر الدم علاوة على وضع القطاع المصرفي والنظام المالي بالبلاد في الرعاية المركزة في إطار دعوة من العضو الجديد لبنك إنجلترا لاتخاذ المزيد من الإجراءات الداعمة لقطاع الائتمان و تعزيز الإقراض..

ومن المتوقع أن يكون قرار الفائدة البريطانية القادم من أهم الأحداث المؤثرة في حركة سعر الإسترليني حيث من المتوقع أن يتضمن بيان لجنة السياسة النقدية توضيحاً لمستقبليات برنامج التسهيل النقدي وسط توقعات من جانب المتداولين بتوسعات في البرنامج ليتجاوز قيمه الحالية، 125 مليار إسترليني، وذلك من أجل إنقاذ القطاع المصرفي والخروج بالاقتصادي من الأزمة الحالية المتمثلة في الر كود. على الرغم من ذلك نرى هناك اثنان من العوامل التي من الممكن أن تحول دون التوسع المشار إليه أعلاه و هي تراجع البنك المركزي عن شراء فئتين من السندات الأسبوع الماضي علاوة على المخاوف حيال تضخم الدين الحكومي واتساع عجز الموازنة وهو ما يشير إلى حالة من القلق الشديد حيال إمكانية قدرة التمويلات الحكومية على سداد ما استهلكته الحكومة في برامج التحفيز و خطط الإنقاذ وهي العملية التي قد تستغرق سنوات عديدة. من جهة أخرى، تشير بعض التوقعات إلى إمكانية لجوء بنك إنجلترا إلى استرتيجية جديدة تستهدف التراجع عن برنامج التسهيل النقدي وإجراءت التحفيز المالي والاقتصادي. حول هذه المسألة، علق عضو لجنة السياسة النقدية، بيزلي، الأسبوع الماضي بأن الوقت لا زال مبكراً على تحديد تاريخ معين للتراجع عن سياسة التسهيل النقدي وخروج البنك المركزي من هذه الدائرة..

عموماً، من المتوقع أن تشترك مجموعة من الأحداث قرار الفائدة البريطانية في رسم الخريطة التي تسير عليها حركة سعر الإستريلني الأسبوع القادم حيث من المتوقع أن يضيف هبوط القطاع التصنيعي وانخفاض الأسعار إلى معنويات الهبوط التي من المتوقع أن تتحكم في إيقاع تداول العملة. بينما من المحتمل أن تعوض ثقة المستهلك البريطاني ما يتسبب فيه هبوط الناتج التصنيعي من هبوط المعنويات الموجهة لحرة السعر حيث من المتوقع أن تهبط ترتفع قراءة ثقة المستهلك مجددةً الآمال في إنعاش الطلب المحلي و تحقيقه لارتداد ملحوظ. كما يمكن أن تظهر البيانات التجارية حالة جيدة للطلب على الصادرات البريطانية. جدير بالذكر أن (الإٍسترليني / دولار) كسر حاجز المتوسط الحسابي للمرة الولى منذ 29/4 الماضي مما يؤيد التوقعات الفنية التي ترجح استمرار الهبوط للإسترليني اللأسبوع القادم. على الرغم من ذلك، من التحسن ف%7دية والإشارات الإED البيانات الاقتص%Cيجابية التي من المحتمل أن يتضمنها بيان السياسة النقدية البريطانية إلى عودة الإسترليني إلى المقصورة الأمامية ليتولى قيادة حركة السعر من جديد متغلباً على جميع التبعات التي تسببت فيها المعنويات السلبية التي بدأت في الظهور منتصف الأسبوع الماضي..

مما سبق نتوصل إلى أن هناك عوامل عديدة تتحكم في سير حركة سعر الباوند على مدار الأسبوع القادم نلخصها فيما يلي:

- توقعات تحسن شهية المخاطرة. (جيد للإسترليني)

- توقعت هبوط الناتج التصنيعي. (سيء للإسترليني)

- توقعات ارتفاع ثقة المستهلك. (جيد للإسترليني)

- توقعات تصريحات إيجابية من جانب بنك إنجلترا. (جيد للإسترليني)

- التوقعات الفنية للإسترليني قاتمة. (سيء للإسترليني)

الفرنك السويسري: (توقعات هبوط)الأسباب:- انخفاض مؤشر UBS السويسري لشهر مايو إلى أدنى المستويات في 5 سنوات.- ارتفاع قراءة مؤشر SVME- PMI السويسري بسبب ارتفاع الطلبات.- انخفاض أسعار المستهلك السويسري بنسبة 1%.أنهى الفرنك السويسري تعاملات الأسبوع الماضي دون تغيير في حركة السعر في أعقاب الهبوط الذي انتاب العملة بعد الارتفاع الذي دفع بها إلى أعلى المستويات في ثمانية أيام. يعد الهبوط الأخير للعملة في بداية الأسبوع الماضي نتيجة لمخاوف تدخل البنك المركزي في سعر الصرف و القوة الكبيرة التي اكتسبها الدولار الأمريكي مؤخراً. بهذا الصدد أشار عضو مجلس إدارة المركزي السويسري، توماس جوردان، إلى أن البنك المركزي سوف يتمسك بتدخلاته في سعر صرف العملة بهدف التصدي إلى ارتفاع العملة مقابل الدولار واليورو وهي التدخلات التي عدها البنك المركزي بين إجراءات التسهيل النقدي. جدير بالذكر أننا لم نر أي من الإشارات الواضحة لهذه التدخلات على الإطلاق، فبدلاً عن متابعة هذه التدخلات التي لم تحدث على المستوى الرسمي بعد، شاهدنا زوج (الدولار / الفرنك) وهو يرتفع بواقع 400 نقطة في 24 يونيو. كما جاءت قراءة أسعار المستهلك لتشير إلى المزيد من الهبوط بنسبة 1% أي هبوط للشهر الرابع على التوالي مع انخفاض تكلفة استهلاك الملابس بنسبة 4.4% مما يشير إلى هبوط معدل الطلب المحلي على المنتجات السويسرية تأثراً بالأوضاع المتدهورة لسوق العمل. كما هبط مؤشر UBS للاستهلاك السويسري إلى أدنى المستويات منذ خمس سنوات إلى 0.772 في مايو مما يحد من التفاؤل وتوقعات النمو المحلي. على الجانب الآخر، ارتفعت قراءة مؤشر SVME- PMI السويسري كنتيجة لارتفاع الطلبات الصناعية السويسرية بنسبة 44.7 مقابل 40.1 مما أدى إلى توليد القوة الدافعة لارتفاع المؤشر ومغادرته لمستوى 28.3 الذي تعرض له المؤشر في فبراير. كما ارتفع الناتج الصناعي إلى 48.8 مقابل 43.7..

ومن المتوقع أن يحافظ البنك المركزي السويسري على سياسته في التدخل في سعر صرف الفرنك و ذلك مقابل الدولار الأمريكي و اليورو حيث تعتبر الولايات المتحدة ومنطقة اليورو أهم شريكين تجاريين لسويسرا مما يدفع بالبنك إلى المزيد من التدخلات بهدف دعم الصادرات التي تمثل العمود الفقري للاقتصاد السويسري. جدير بالذكر أن حدة التدخلات من المتوقع أن تزداد في المستقبل القريب، خاصةً بعد حالة الضعف التي بدأها اليورو في أعقاب تثبيت الفائدة الأوروبية والضعف الشديد في بيانات الوظائف المتوافرة في القطاع غير الزراعي الأمريكي. علاوة على ذلك، يبقى لدينا معدل البطالة السويسرية الذي يحتل المركز الأول و الأهم بين البيانات الاقتصادية السويسرية حيث من المتوقع أن ترتفع البطالة السويسرية إلى 3.5% مقابل 3.4% في الشهر السابق بسبب استمرار الشركات في خفض معدلات التوظيف بسبب تراجع سيناريو الانتعاش العالمي وهو ما يؤيد تراجع مؤشر PMI للتوظيف إلى 35 مقابل 35.8..

مما سبق نتوصل إلى أن هناك عوامل عديدة تتحكم في سير حركة سعر الفرنك على مدار الأسبوع القادم نلخصها فيما يلي:

- توقعات تدخل البنك المركزي السويسري. (سيء للفرنك)- توقعات ارتفاع معدل البطالة. (سيء للفرنك)- توقعات انخفاض PMI للتوظيف إلى 35 مقابل 35.8.. (سيء للفرنك)- توقعات استمرار ضعف اليورو. (سيء للفرنك)

الدولار الكندي: (توقعات هبوط)الأسباب:- الناتج الإجمالي المحلي و انخفاض قراءة إبريل مع هبوط في أسعار المنتجين في مايو.- معنويات بين الإيجابية و السلبية للـ (دولار / دولار كندي)انخفض الدولار الكندي مقابل نظيره الأمريكي نتيجةً لضعف شهية المخاطرة وهو ما يرجح استمرار هبوط العملة مستقبلاً نظراً للتعرض لمبيعات مكثفة على مدار الأسبوع القادم حيث من المتوقع أن تظهر البيانات المضتمنة في المفكرة الاقتصادية قدراً كبيراً من الضعف لثامن أكبر اقتصادات العالم. يشير ما سبق إلى تطلعات سلبية للاقتصاد الكندي من الممكن أن تؤكد على استمرار الركود في مطاردة الاقتصاد مما قد يدفع بنك كندا إلى اتخاذ المزيد من إجراءت التحفيز الاقتصادي لمواجهة الاتجاه الهابط للنمو و التضخم. ومن الطبيعي أن تضيف إجراءات التسهيل النقدي الهادفة إلى تعزيز الاقتصاد الكندي المزيد من الضغوط الواقعة على كاهل الدولار الكندي على المدى القريب..

في نفس الوقت أشار بنك كندا أن هناك بعض المخاطر التي تتمثل، من منظور البنك المركزي، في ارتفاع زوج (الدولار / دولار كندي) و ما يمكن أن يتسبب فيه ذلك من زوال الأثر الإيجابي الناتج عن التحسن الذي أظهره الاقتصاد الإنتاجي بكندا مؤخراً وهو ما يمكن أن يوجه بنك كندا إلى إلى موقف أكثر اعتدالاً فيما يتعلق بالسياسة النقدية للوفاء بتعهده بتثبيت معدل الفائدة الكندية عند أقل المستويات الممكنة لنهاية العام الجاري على الأقل. كما أكدت معظم الدراسات الأخيرة إلى أن البنك المركزي سوف يفضل اتخاذ موف حيادي في الفترة القادمة فيما يتعلق بمعدل الفائدة حيث من المتوقع أن تبقى المعدلات الحالية حتى نهاية العام لما قد ينتج عن رفع المعدل الأساسي للفائدة من ارتفاع للكندي وهو ما ينعكس سلباً على الاقتصاد..

على صعيد البيانات الكندية، من المتوقع ارتفاع مؤشر Ivey PMI إلى 50.3 مقابل 48.4 تسجلها قراءة مايو. بينما تشير أغلب التوقعات إلى ارتفاع بدايات الإسكان للشهر الثالث على التوالي في يوليو. كما تشير التوقعات إلى أن الارتفاع المحتمل لنشاط الشركات و مؤسسات الأعمال مقترناً بالزيادة المتوقعة في بناء المنازل من الممكن أن يرفع تطلعات الاقتصاد الكندي وهو ما يرجح أن يكون ناتجاً عن الإجراءات التحفيزية غير المسبوقة التي اتخذتها الحكومة الكندية مؤخراً. كما يمكن أن يؤدي تقدم سيناريو انتعاش الاقتصاد العالمي إلى ارتفاع الدولار الكندي علاوة على التعزيز الذي من الممكن أنة تتلقاه العملة من البيانات الإيجابية المنتظرة..

على الرغم من ذلك، من المتوقع أن يرفض سوق العمل الكندي النتائج الإيجابية ليعترض طريق الدولار الكندي نحو الارتفاع حيث من المتوقع أن يرتفع معدل البطالة الكندية إلى 8.7%، بينما من المحتمل أن يتسع العجز التجاري لمايو بسبب هبوط الصادرات. علاوة على ذلك، توقع بنك كندا أن ينكمش الاقتصاد الكندي بنسبة 3% على مدار الفترة المتبقية من العام الحالي وهو ما يشير إلى المزيد من الضعف للدولار الكندي حيث يصل الانكماش إلى أعلى المستويات منذ 1933..

الدولار الأسترالي: (توقعات هبوط)الأسباب:- هبوط إقراض للقطاع الخاص الأسترالي على غير المتوقع في مايو.- تضاعف مبيعات التجزئة الأسترالية على خلاف التوقعات و بقاء التطلعات محاطة بالشكوك.- ارتفاع القطاع الخدمي للمرة الأولى في 15 شهر في يونيو وفقاً لتقرير المجموعة الصناعية الأسترالية AIG.من المتوقع أن يقف الدولار الأسترالي على حافة الهاوية التي يحتمل سقوطه فيها مع بدء تعاملات الأسبوع القادم حيث تشير معظم التوقعات إلى أن قرار الفائدة الأسترالية و الهبوط الذي أظهره سوق الإسكان مؤخراً إلى حالة من الضعف التي تنتاب شهية المخاطرة مما يرجع بالضرر على المستويات الحالية للأسترالي. جدير بالذكر أن توقعات البنك الدولي ومنظمة التعاون الاقتصادي والتنمية مع توقعات البنوك المركزية على مستوى العالم تشير إلى استمرار انكماش الناتج الإجمالي المحلي لبقية العام الحالي وهو الأمر الذي لم يستثني الناتج الإجمالي المحلي الأسترالي. يشير ما سبق إلى أن هناك المزيد من الهبوط في أسواق الأسهم العالمية وهو ما ينعكس سلباً على الدولار الأسترالي وهي موجة الهبوط التي بدأت في بالفعل في مارس الماضي والتي من المتوقع أن تستمر حتى نهاية العام على أحسن التوقعات مع تكوين مؤشر داو جونز الصناعي لنموذج رأس و كتفين يرجح المزيد من الهبوط. جدير بالذكر أن الارتباط بين الدولار الأسترالي و باقي العملات التجارية وبين الداو جونز الصناعي وصلت نسبته إلى 95.4% مع وصول عللأسترالي و MSCI للبو%Dاقة الارتباط بين ا1صات العالمية إلى 98.2% وهو الأمر الذي يرجح إلى تعرض العملة لضغط بيع مكثف خلال الفترة القادمة..

على الوجه الآخر للعملة، استمر بنك الاحتياطي الأسترالي في تقديم المزيد من الدعم للدولار الأسترالي من خلال تثبيت معدل الفائدة عن طريق إعلان جلين، محافظ البنك المركزي لتثبيت معدل الفائدة عند مستوى 3% للشهر الثالث على التوالي. كما أدت نوبات التحسن في البيانات الاقتصادية على مدار الأسبوع الماضي مع الارتفاع الذي سجله قطاع التصنيع الصيني إلى مستويات غير مسبوقة من الممكن أن يدفع بنك أستراليا إلى تثبيت معدل الفائدة لمزيد من الوقت اعتماداً على احتمالات ارتداد قوي في الصادرات، عند الأخذ في الاعتبار أن الصين تمثل أكبر شريك تجاري لأستراليا حيث يفسر البنك المركزي هذه التطورات الإيجابية على أنها نتيجة طبيعية لما قامت به الحكومة من جهود تحفيزية على المستويين الاقتصادي والمالي. على الرغم من ذلك، من الممكن أن يؤدي قرار الـ (لا تغيير) في معدل الفائدة إلى دغم قصير المدى للأسترالي..

الدولار النيوزلندي: (توقعات هبوط)الأسباب:- انكماش العجز التجاري النيوزلندي إلى دنى المستويات منذ 16 سنة بسبب هبوط الواردات.- التطلعات الفنية للـ (دولار نيوزلندي / دولار أمريكي) بعد كسر الزوج لقناة الدعم الهابطة.من المتوقع أن يستمر الدولار النيوزلندي في الهبوط على مدار تعاملات الأسبوع القادم حيث تشير معظم التوقعات إلى انخفاض شهية المخاطرة مما يرجع بالضرر على المستويات الحالية للنيوزلندي. جدير بالذكر أن توقعات البنك الدولي ومنظمة التعاون الاقتصادي والتنمية مع توقعات البنوك المركزية على مستوى العالم تشير إلى استمرار انكماش الناتج الإجمالي المحلي لبقية العام الحالي وهو الأمر الذي لم يستثني الناتج الإجمالي المحلي النيوزلندي. يشير ما سبق إلى أن هناك المزيد من الهبوط في أسواق الأسهم العالمية وهو ما ينعكس سلباً على الدولار النيوزلندي وهي موجة الهبوط التي بدأت في بالفعل في مارس الماضي والتي من المتوقع أن تستمر حتى نهاية العام على أحسن التوقعات مع تكوين مؤشر داو جونز الصناعي لنموذج رأس و كتفين يرجح المزيد من الهبوط. جدير بالذكر أن الارتباط بين الدولار النيوزلندي و باقي العملات التجارية وبين الداو جونز الصناعي وصلت نسبته إلى91.5% مع وصول علاقة الارتباط بين الأسترالي وMSCI للبورصات العالمية إلى 92.8% وهو الأمر الذي يرجح إلى تعرض العملة لضغط بيع مكثف خلال الفترة القادمة..

المواضيع المتشابهه

-

التحليل الأساسي الأسبوعي (توقعات سير العملات من 15 إلى 19 يونيو 2009)

By التحليلات والأخبار in forum سوق تداول العملات الأجنبية والسلع والنفط والمعادنمشاركات: 9آخر مشاركة: 17-06-2009, 07:38 AM -

التحليل الأساسي الأسبوعي (توقعات سير العملات من 8 إلى 12 مايو 2009)

By التحليلات والأخبار in forum سوق تداول العملات الأجنبية والسلع والنفط والمعادنمشاركات: 11آخر مشاركة: 08-06-2009, 08:32 AM -

التحليل الأساسي الأسبوعي (توقعات سير العملات من 1 إلى 5 يونيو 2009)

By التحليلات والأخبار in forum سوق تداول العملات الأجنبية والسلع والنفط والمعادنمشاركات: 4آخر مشاركة: 05-06-2009, 05:35 PM -

التحليل الأساسي الأسبوعي (توقعات سير العملات من 18 إلى 22 مايو 2009)

By التحليلات والأخبار in forum سوق تداول العملات الأجنبية والسلع والنفط والمعادنمشاركات: 10آخر مشاركة: 20-05-2009, 04:56 PM -

التحليل الأساسي الأسبوعي (توقعات سير العملات من 4 إلى 8 مايو 2009)

By التحليلات والأخبار in forum سوق تداول العملات الأجنبية والسلع والنفط والمعادنمشاركات: 5آخر مشاركة: 05-05-2009, 02:45 PM

الأكثر زيارة

الأكثر زيارة

رد مع اقتباس

رد مع اقتباس